در حالی که بانک مرکزی از سیاستهای خود برای حمایت از بخش تولیدی کشور در سالی که با عنوان «سرمایهگذاری برای تولید» نامگذاری شده است، سخن میگوید، بررسی میدانی خبرنگار تسنیم از وضعیت بهای تمامشده تسهیلات بانکی نشان میدهد که تولیدکنندگان با هزینههایی بسیار فراتر از نرخهای رسمی مواجهاند.

نرخ سود تسهیلات بانکی و هدفگذاری برای تحریک رشد اقتصادی، همواره یکی از متغیرهای کلیدی در برنامهریزیهای اقتصادی بوده است، با این حال، واقعیت این است که بخش مولد کشور، که بیش از ۹۰ درصد نیاز مالی خود را از طریق بانکها تأمین میکند، با چالشهای روزافزونی در زمینه تأمین مالی مواجه است.

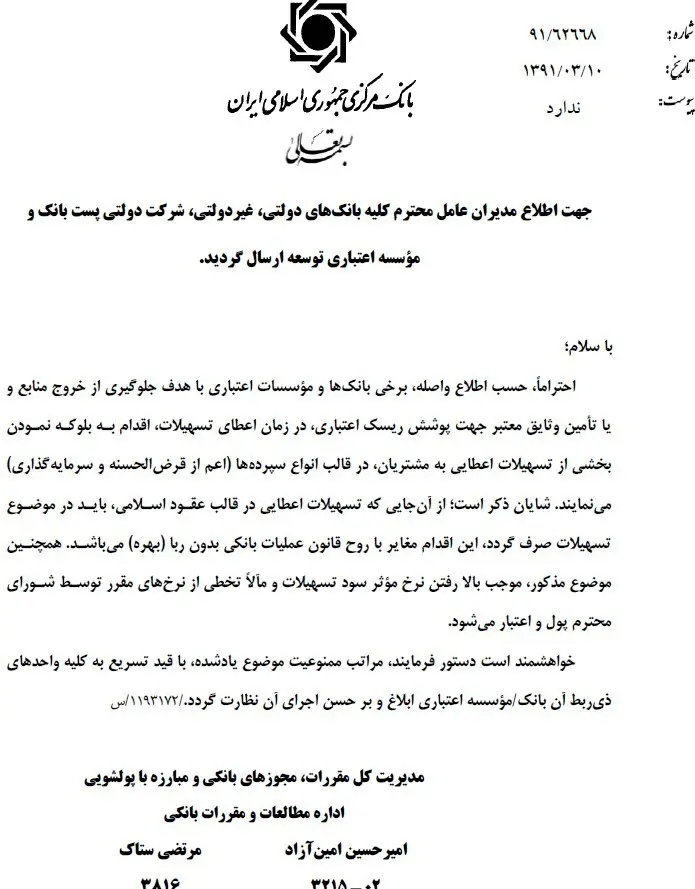

بر اساس دستورالعملهای رسمی بانک مرکزی، نرخ سود تسهیلات در سال جاری حدود ۲۳ درصد تعیین شده است؛ عددی که در ظاهر، نوید تأمین مالی نسبتاً ارزان برای تولید را میدهد، اما شواهد میدانی از عملکرد بانکها حاکی از چیزی کاملاً متفاوت است.

نرخهای غیررسمی و فشار پنهان بر تولید

در غیاب نظارت مؤثر بر نظام بانکی، بانکها با تحمیل الزامات غیررسمی و بعضاً خلاف مقررات، هزینه واقعی دریافت تسهیلات را بهطور چشمگیری افزایش دادهاند، برای نمونه، دریافتکنندگان تسهیلات در سال جاری ناگزیرند حداقل ۴۰ درصد میانگین مانده حساب نزد بانک را حفظ کنند؛ در حالی که این عدد در سال گذشته حدود ۲۰ درصد بوده است.

در مواردی دیگر، متقاضیان مجبور شدهاند تا ۵۰ درصد از کل مبلغ تسهیلات دریافتی خود را بهصورت بلوکهشده نزد بانک نگه دارند؛ سیاستی که بدون مصوبه رسمی و برخلاف مصوبات قبلی اجرا میشود، اما بهشکل گسترده در سطح شبکه بانکی رایج است.

این شرایط در عمل باعث شده است هزینه نهایی تأمین مالی برای بخش تولید به بیش از ۴۵ درصد برسد، یعنی دو برابر نرخ رسمی اعلامشده، نکته نگرانکنندهتر آنکه این هزینههای پنهان در محاسبات رسمی ثبت نمیشود و همین موضوع، زمینهساز تحمیل مالیات مضاعف بر تولیدکنندگان است.

بحران خاموش در دل اقتصاد

این سیاستهای تحمیلی و نانوشته، بهگفته فعالان اقتصادی، به یک بحران خاموش در اقتصاد ایران تبدیل شده است، در حالی که از یک سو شعار حمایت از تولید و سرمایهگذاری سر داده میشود، از سوی دیگر سیاستهای بانکی عملاً در تضاد با این اهداف حرکت میکنند.

پرسش جدی این است؛ سیاستگذاران اقتصادی کشور تا چهزمانی میخواهند با آمارسازی و وعدههای سطحی، صورت مسئله را پاک کنند؟ آیا زمان آن نرسیده است که یک اصلاح ساختاری در نظام بانکی کشور در دستور کار قرار گیرد؟

در پایان باید گفت؛ اگر دولت و بانک مرکزی بهدنبال تحقق واقعی اهداف اعلامشده در شعار سال هستند، باید با اصلاح سیاستهای بانکی، کاهش واقعی هزینه تأمین مالی، حذف رویههای غیررسمی و نظارت مؤثر بر بانکها، مسیر را برای سرمایهگذاری مولد و پایدار هموار کنند،

در غیر این صورت، تمام وعدههای رشد اقتصادی و حمایت از تولید، تنها نظارهای خواهد بود بر یک بحران عمیق و مزمن در بطن اقتصاد ایران.

منبع:

تسنیم

سارا سمیع شمس

نظرات کاربران